2019年,风电大景气周期开启,行业复苏,风机价格一路攀升,从低价3000元/千瓦上涨至3900元/千瓦,如今,风电机组由于产能严重不足,价格再一次攀上了新的高峰。

3月24日,三峡新能源湖南道县洪塘营二期(50MW)风电项目(含塔筒)的中标结果公示,第一中标候选人运达风电的中标价格为(含塔筒)24275万元,平均单台风机(含塔筒)价格为4885元/千瓦。3月31日,湖南龙源风力发电有限公司慈利金坪(50MW)风电项目风力发电机组中标候选结果公示,第一中标候选人远景能源的中标价格为(不含塔筒)20593.15万元,平均单台风机(不含塔筒)价格为4118元/千瓦。

招标规模超量

2019年5月24日,风电平价上网政策驱动行业进入抢装,为了拿到最后的补贴,开发商开启抢装模式,而加快项目建设进度最有效方法就是提前拿到风电机组设备资源,于是各大开发商提前招标,保证项目建设期间供货正常。

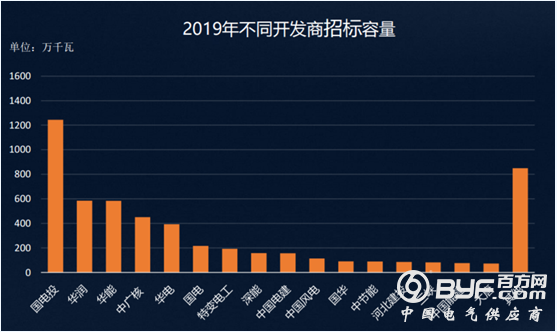

中国可再生能源学会风能专业委员会秘书长秦海岩曾表示“2019年风电招标量达到7000万千瓦(陆上和海上),其中,海上1000多万千瓦,陆上大数6000万千瓦。远超之前风电机组招标规模。”

据《2019年风电行业深度报告》数据显示。2019年华润电力共有70个风电项目进行风电机组招标采购,总装机规模为460万千瓦。国家电投集团旗下共有55个风电项目进行风电机组招标采购,总规模为1041万千瓦。中广核集团旗下中广核新能源共有26个风电项目进行风电机组招标采购,总规模为593万千瓦。华能集团共有47个风电项目进行风电机组招标采购,总规模为573万千瓦。

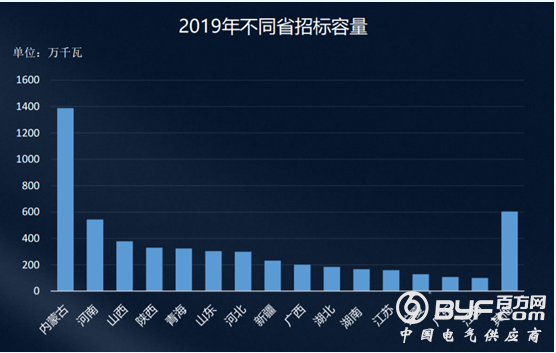

数据显示,2019年内蒙古地区风电招标量近1400万千瓦。其次是河南省,风电招标量在480万千瓦左右。

业内人士表示,“符合风电补贴标准的项目,开发商基本已经完成对风电机组的招标,且供货期大多数都要求在2020年10月份完成,预留两个月的项目并网时间。”

产能严重不足

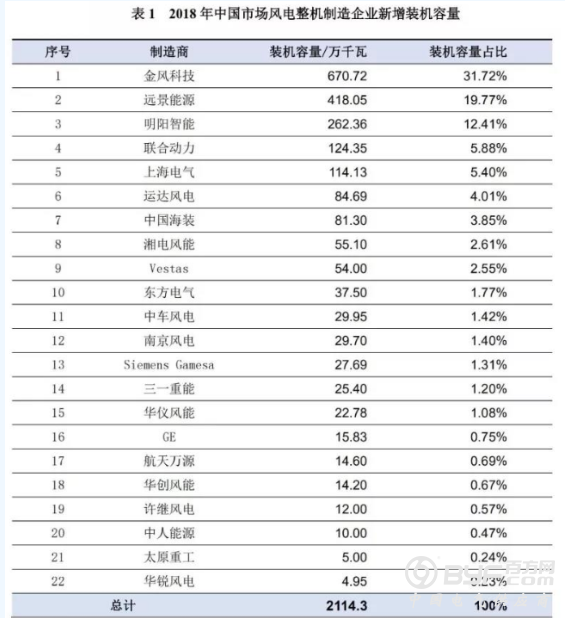

招标规模超量导致了一个严重的问题,风电机组产能出现严重不足。据业内人士透露,目前国内主流整机商金风科技、明阳智能、联合动力、三一重能、中车株洲所、中国海装等在手订单充裕,基本没有富余产能。考虑到各整机企业的实际产能会大于年度吊装量,以2018年风电整机商风电吊装量的2倍来衡量各整机商产能情况。

金风科技2019年业绩报告显示,在手订单共计2028万千瓦,其2018年吊装总量为670.72万千瓦,在手订单远超实际2倍吊装总量。

运达风电2019年度累计在手订单732万千瓦,其中2019年新增订单587万千瓦,而运达2019年吊装总量为84.69万千瓦,其2倍远小于其在手订单总量。

维斯塔维、GE、西门子歌美飒等国外整机商有富余产能,但风机价格相对较贵,华能河南115MW风电场工程项目风力发电机组(含塔筒)的中标结果公示,GE的中标总价为60763.41万元,平均单台风机(含塔筒)价格约为5284元/千瓦。

某小型业主表示“对于2020年初进行风电机组招标采购的风电项目,部分业主已经失去主动权,一个50MW的风电项目,第一次项目招标因为投标厂家不超过三家流标,第二次重新招标才四个厂家投标,最终敲定价格也非常高。”

2015年,我国风电行业经历第一次抢装潮,彼时风电产业链中游厂家正处于“百家争鸣”状态,风机产能可以说空前强盛,那一年,我国风电新增装机规模达3297万千瓦,创历史新高。那么2020年能装多少?6000万陆上风电机组招标量,如果说都要在2020年完成,风电机组产能将远远不够。

机组价格上涨

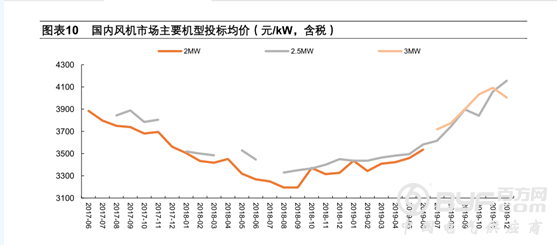

风电机组 “缺货”,价格上涨成为必然,那么这种上涨趋势会持续多久?下图是近三年金风科技风电机组价格投标均价走势,不难发现,到2019年末,2.5MW机型已经有达到4100元/千瓦的价格。

某研究人员表示,“2015年抢装期间,风电机组价格最高出现过4500元/千瓦的价格,自2016年末开始恢复平稳,2017年中旬出现价格下滑现象,持续一年半左右时间。对比本轮风电抢装,2019年中旬开始,预计在2020年末风机价格趋向平稳,并将会出现下降现象。”

下表是北极星风力发电网统计的2020年部分进行风电机组招标采购的结果及价格情况,三峡新能源山东巨野一期50MW风电项目是中国史上最贵的陆上风电机组,含塔筒在内单价6475.59元/千瓦,但贵有贵的道理,风机厂家维斯塔维承诺了20年的运维服务,这是中国风电史上的一次重大尝试。其他项目采购风机价格在3800元/千瓦~4200元/千瓦之间。

“价格是质量最直接的体现。“某整机商人士认为,”现在多数同行都处于订单饱满状态,面对风机供不应求的市场,每个厂家都会或多或少扩大产能,但无论如何,质量是行业发展的基石,也是客户最关心的问题,我们都应保证风机质量可靠,做到物超所值。“