2020年1-2月光伏新增装机超过4GW,集中式光伏电站新增规模约为2.5GW。据了解,由于并网数据统计的滞后性,1月的装机大部分应为2019年12月的实际装机。根据此前国家能源局官方数据推算,实际上2019年12月的实际装机规模可能达到13GW。

2019年的竞价项目约10-12GW将顺延至2020年并网。此外,2019年的存量项目还包括1.5GW领跑者奖补规模,3GW青海特高压基地以及7-8GW平价项目,加上2020年的竞价、户用、平价项目,全年新增装机规模值得期待。

此外,近期宁夏、陕西发布的2020年光伏项目申报事项有关通知中,要求2020年的竞价项目需在年底前并网。这两个GW级光伏大省将补贴退坡时间安排在12月31日,这将极大的提高了2020年竞价项目于本年度并网量的预期。

尽管受疫情影响,部分机构表示将下调2020年全球光伏装机市场预期,但随着国内疫情的大幅缓解,以及2020年政策的及时发布,预计今年国内新增市场的全球占比将高于去年。

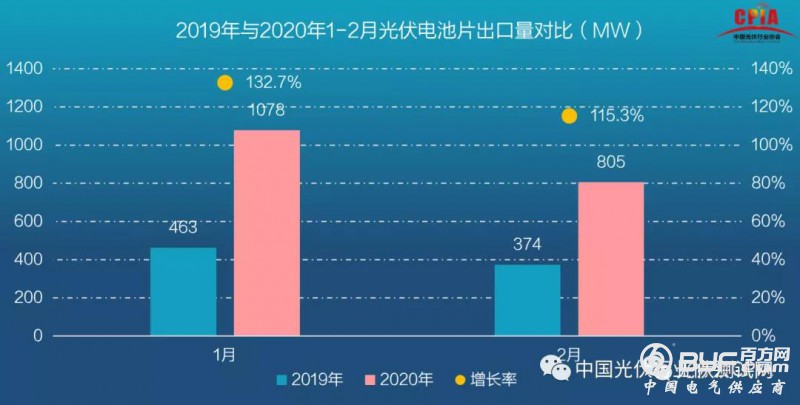

除此,2020年1-2月光伏电池片出口规模大幅增长,共1.83GW,1、2月对比2019年出口量都增长100%以上。

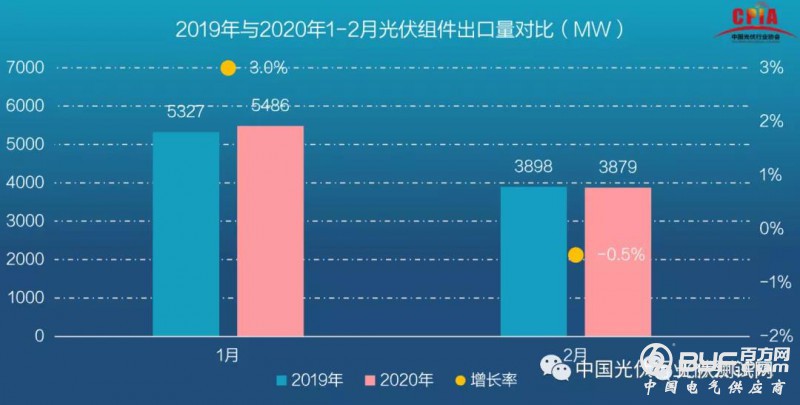

组件则几乎保持持平。

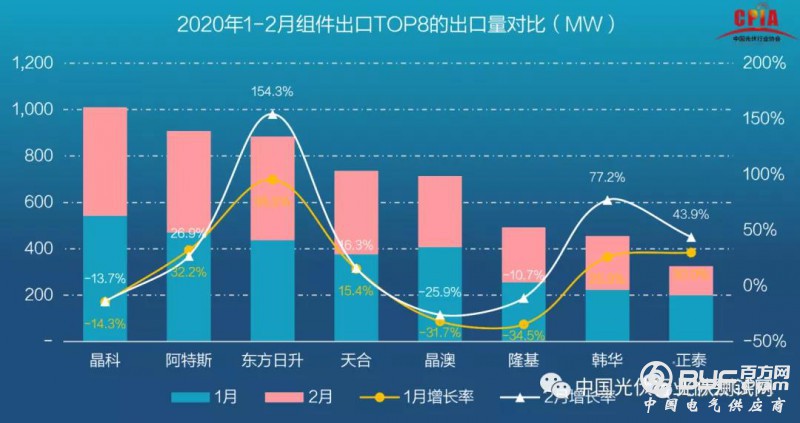

国内企业出口量上,晶科、阿特斯、东方日升出口量较高,晶科1-2月出口量在1GW以上,不难理解为疫情之下2020年出货预期保持不变,东方日升2月增长率最高,达154.3%。

关于疫情对各国光伏市场的影响:

欧洲:随着国内建站陆续开始恢复,不会影响整年的安装量,不会有太大影响,欧洲去年装机17-18GW,2020年预计22-21GW,有小幅增长。

为应对疫情,目前有1000多万人口的意大利北方地区实行出行管理。德国的策略是延缓病毒蔓延速度,随着时间的增长,感染人数会越来越多,但是没有出现停工现象,欧洲经济承受不住,意大利中部也是正常上班。欧洲光伏项目的延后主要是因为2月份海运没运输导致3月份缺货组件短缺,后面随着海运的正常陆续会缓解,目前国内企业还有使用铁路运送组件去欧洲的,疫情并不会使得项目取消,他们的经济也不能承受停工。

欧洲项目拖延主要是由于国内海运运输影响了组件的交货,同时欧洲夏季本身是淡季,3、4季度可以抢装,我们预计对全年光伏装机没有直接性影响。光伏不属于快销消费,疫情只是短期小波动,光伏投资电站是一个长期投资回报的考虑,除非市场认为疫情会造成组件价格上涨,可能会有影响。目前认为远期长期价格不会有影响,预计价格在今年下半年会有所下降。

印度:预计今年总装机在13-14GW,受疫情影响微乎其微。原因包括:印度对疫情的控制比较好;安全关税在7月份到期,很多中标的项目规划将在第三季度和明年第一季度开工,受疫情影响不大。对印度市场比较大影响的是政府的政策变化,但目前政策规格在不断清晰中。总体而言,如果今年没有突发性的情况,印度局势不会有太大的变化。

澳洲:政府对新能源的建设以光伏为主,今年装机量预计2-3GW,但仍有大的不确定性。不确定性主要来自于电力局的并网规定,当地在电网稳定性方面考虑较多,可能导致施工后并网出现延迟。屋顶市场发展稳定,户用屋顶目前占比不到40%,未来5-8年可以持续发展,工商业屋顶也具备空间。

日本:市场相对稳定,今年5-6GW可以保证。日本用地紧张,大的地面项目越来越少,市场主要是屋顶分布式、工商业和小的电站,特征是分布散。当地项目周期长,从拿到国家审批到最后并网需要2-3年,每个项目需要到国家机构报备,更改的手续很复杂。此外,日本市场属于高端市场,客户比较挑剔。疫情影响没有导致日本市场出现大规模收缩,后续需要看疫情的发展程度。

韩国:疫情导致很多项目延期一个季度,但没有取消,今年装机1-2GW,不影响整个大局。

东南亚:第一大市场是越南,预计今年装机2GW。目前第二轮装机做了控制,出现限光的措施,但决心没有改变。第二大市场是泰国、马来西亚,曾经非常红火,今年分布式项目比较多。菲律宾政策持续性不高,项目偶然性比较高。

目前从销售端来看,各地区比较乐观,还没有出现严重恶化的悲观情况。光伏企业的态度也较为谨慎乐观。