2019年11月,中国光伏组件对外出口4.59GW,出口金额达到12.1亿美元,出口规模和金额相比10月均有小幅增长(10月组件出口4.52GW,出口金额11.9亿美元),单晶占比达到七成以上。截止11月底,2019年1~11月中国累计出口组件61.85GW,相比去年同期增长48.9%。

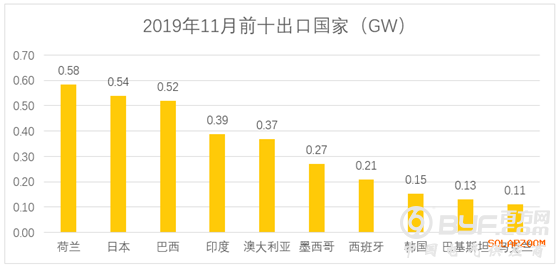

一、前十组件出口目的地:

11月,前十出口国家依次为荷兰、日本、巴西、印度、澳大利亚、墨西哥、西班牙、韩国等国家,前十国家累计出口组件3.27GW,总出口比重71.2%,相比10月的70.2%略有提升。

与10月相比,荷兰仍是出口规模最大的国家,但规模上有所下滑,从10月的0.65GW降至0.58GW,日本出口排名由第三名提升至第二名,巴西则由第二滑至第三位,排名虽然下滑,但组件出口规模并没有下跌,相比10月的0.46GW,巴西11月的组件出口规模为0.52GW。

出口印度的组件规模相比10月出现较大增长,主要是因为10月份印度数据缩水过于严重。尽管出口量有所回升,但相比2019年前9个月的出口平均值0.55GW仍有较大的差异。这主要受到印度进口关税的影响,据行业人士称,到2020年2月,印度组件进口关税或降5%,届时出口印度的数据将恢复常态。

与10月相比,乌克兰算是排名变化较大的一个国家,10月,乌克兰组件出口排名第六,出口规模为0.26GW,而11月,乌克兰排名跌至第十位,组件出口规模仅为0.11GW,跌幅达到136%。11月前后,乌克兰太阳能行业面临政策纷争,乌克兰国会通过了一项法律草案,要求对可再生能源项目的投资担保进行追溯审查,由于可能会损害现有投资方和潜在投资方之间的声誉,乌克兰清洁能源协会UARE认为乌政府的这种做法是对可再生能源的一种“威胁”。

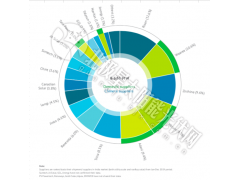

二、前十组件出口企业:

11月,组件出口前十企业如上。前十企业共计出口3.06GW,占总出口规模的66.67%,较上月的68.8%略有下降。

11月的组件出口数据中,阿特斯以0.56GW的规模拔得头筹,逼近阿特斯今年3月创下的出口巅峰0.58GW。晶澳依旧稳坐第二位置,出口量0.50GW与10月的0.53GW略有降低。排名变化较大的企业为晶科能源,11月出口量较上月下降了0.25GW,是自2018年3月以来组件出口量最低的一个月份。

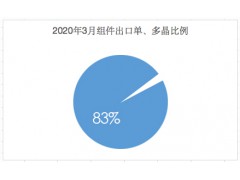

三、出口组件单多晶占比

11月,单晶占比达到72.4%

四、热门海外市场

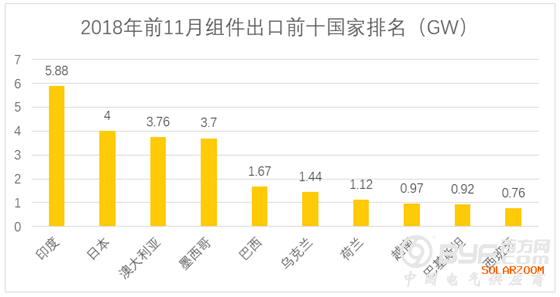

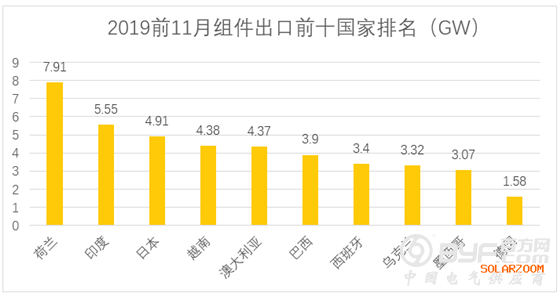

2019年前11月,中国出口组件共计61.85GW,相比2018年前11个月增长48.9%。

相比2018年,今年以荷兰为代表的欧洲光伏市场、越南市场以及西班牙市场引人关注。

荷兰是欧洲进出口贸易的门户,2019年出口荷兰的组件增幅超过600%,是欧洲光伏市场爆发的重要佐证。荷兰本国2019年的光伏装机量也首次超过2GW。根据SolarPower Europe近日发布的欧洲市场报告,2019年欧盟26国新增装机量达到16.7GW,相比2018年的8.2GW增长了104%。欧洲市场2020年大概率会沿袭今年的复兴,根据SolarPower Europe的预测, 2020年光伏装机量将增长26%,达到21GW,2021年增速略有放缓,以4%的增速达到21.9GW,2022年新增装机量则会达到24.3GW,2023年新增量为26.8GW。

越南市场是2019年全球光伏市场的一匹黑马,2019上半年,越南光伏抢装630,装机量4.5GW直逼另一个新兴市场澳大利亚。但良辰易逝,沧海桑田,进入下半年,越南频频爆发电网拥堵、承受能力有限等问题,12月初,越南总理宣布越南将取消补贴机制,大跨步进入竞价时代。根据越南市场最新消息,越南工信部已停止大型光伏项目的审批,已获得审批但未在2019年12月底前并网的光伏项目也不能获得补贴。大跃进式的发展损耗了越南市场的元气,2020年,越南光伏市场或在竞价机制不成熟,电网承压能力有限,土地审批等问题下陷入发展僵局。

凭借优越的光照条件和强烈的政治驱动力,受益于成本快速下降带来的大量无补贴光伏项目,西班牙市场一骑绝尘从欧洲各国中杀出,以4.7GW再次问鼎欧洲市场光伏装机量宝座。目前西班牙当地没有大规模项目待建,政府也没有后续的招标接力,预计2020年西班牙市场新增装机可能缩减至1-2GW,新建项目将主要为无补贴项目。