2020年将超额实现海上风电装机目标

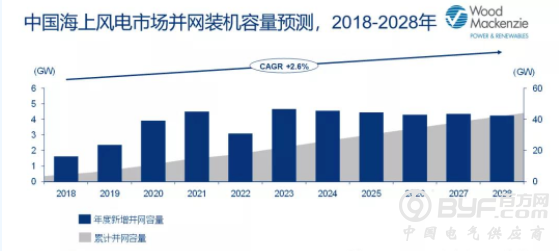

预计2019-2028年,中国海上风电市场平均每年新增并网装机4GW。海上风电新增容量占年度新增总量的比重不断提升,将从2019年的9%增加到2028年的18%。至2028年底,中国海上风电市场累计并网容量将达到44GW,占中国风电市场并网总量的10%。

江苏与广东将成为主力市场,预计两省未来十年装机容量共计将超过25GW,占全国新增总容量的60%。至2020年,中国海上风电市场累计并网容量将达到9.9GW,赶超能源局2020年海上风电装机目标近一倍。

补贴退坡将影响2021年后并网项目

自2019年起的海上风电补贴退坡将影响2021年后投运的项目。竞价机制的出台也将在数个省区陆续执行,取代当前的标杆上网电价制度并在“十四五”中后期发力。开发商为享有目前较高的电价补贴水平,正抓紧最后窗口期,力争于2021年底前实现项目竣工。我们预计2019-2021年将因此迎来“抢装潮”,这三年的新增并网装机将达到10.8GW。此后,2022年新增并网容量将较前一年度同比下降31%。尽管如此,2023-2028年,中国海上风电市场仍将保持4GW以上的年新增装机。

然而,2020年后海上风电指导电价以及补贴来源的不确定性或将引起行业装机波动。我们预计“十四五”期间的海上风电指导电价每年下调幅度或将超过50RMB/MWh, 而中央政府或将补贴压力转于地方政府执行。

海上风电LCOE将于未来十年内下降36%

据WoodMac数据统计,通过当前标杆上网电价机制获得核准的海上风电项目容量超过45GW。然而,受限于尚未成熟的海上风电供应链及有限的吊装施工设备(如吊装船),我们预计2019至2021年底期间,仅有10.8GW的已核准项目有望于2021年底前投运。

预计未来十年,全国海上风电平均LCOE将由2019年的646RMB/MWh降至2028年的409 RMB/MWh,降幅达37%。2019-2022年的抢装潮限制了项目平均建设成本和运营成本降低,预计LCOE仅下降4%,但预计在2023年后将实现快速下降。

与此同时,海上风电作为目前开发成本最高的发电技术之一,预计平均项目度电成本将于2028年才能低于当地燃煤标杆上网电价水平。“十四五”期间,若海上补贴出现快速退坡并要求提前实现提前平价上网,收益下行压力将会给开发商带来挑战并影响“十四五”期间的新增装机。