据EnergyTrend观察,由于过去两年间,多数中国一线垂直整合大厂已至东南亚布局零税率产能,在第三地多晶产品选择已多、且目前美国大型地面电站平均价格已降至US$0.35-0.37/W来看,若要与第三地零税率产能竞争,恐没有太大优势。

而单晶、单晶PERC产品在去年美国展后掀起一波热潮,中国一线大厂在2016Q4开始对美国的PERC出货也明显抬升。目前第三地单晶、PERC产能仍在爬坡阶段,较为成熟的零税率单晶PERC产能算上SolarWorld、韩华Q-cells、RECSolar不超过2GW,使得台湾在单晶以及单晶PERC产品能因为低税率略有发挥。

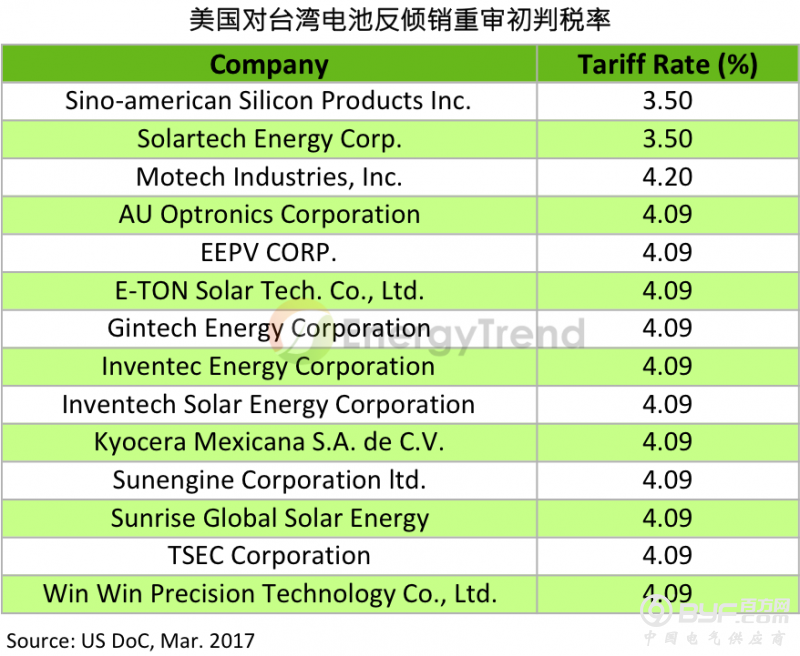

目前单晶PERC在美国屋顶型市场仍有US$0.38~0.45/W,以台湾仅3.5-4.2%的税率来算,若能以自有组件出货将有发展空间,但若仍以倚靠低税率,仅能为高效电池片争取短暂优势,竞争力仍会随第三地单晶、PERC产能的逐步扩大而优势渐减,故低税率只能成为近期的过渡。

回顾过去几年,台湾厂商在过去无反倾销税、低反倾销税时期都已经错失发展组件品牌良机,使得公司在第三地产能快速增长时竞争力锐减。不仅下游发展成效不彰,近来上游的单晶硅片来源也未能加以巩固,演变为高效电池效率、品质优良,但依旧利润有限。未来,台湾厂商除了思考单晶以及PERC产能、效率如何尽速发挥之外,向下游发展的决心也需更加坚决。否则若仅寄望以电池片销往美国,也恐将在组件大厂须巩固组件加工利润之时,把台湾最后的优势产品PERC电池砍至成本线价位。本次税率的优势不能仅考虑短多局面,而是趁稍有喘息之时如何严防长空格局,才是台厂当务之急。

EnergyTrend分析師林嫣容表示,除了一线的模组厂商能在海外PERC产能尚未完全成熟之际,利用台厂的低税率优势做出更灵活的操作外,台厂更需思考单晶及PERC产能、效率如何尽速发挥,向下游发展的决心也需更加坚决,否则若仅寄望以电池片销往美国,中游利润仍将首当其冲遭受利润压缩。未来高效与常规模组的价差仍将持续缩小,零税率地区的PERC产能布局仍为接下来的一线大厂的发展关键。