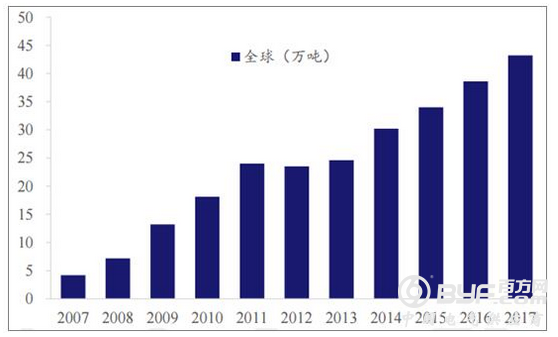

多晶硅料全球产量持续增加

多晶硅价格大幅下降,2017年价格相比11年降低60%以上

2017年全球多晶硅产量约为43.2万吨,同比增长13.7%;其中,中国占比56%,连续第2年占比过半,排名世界第一;韩国产量为7.7万吨,同比增加4.1%,排名第二;德国产量5.8万吨,同比减少7.9%,排名第三。

2017中国多晶硅料产量全球占比第一

中国多晶硅料产量全球份额稳步提升

2017年全球多晶硅料有效产能50万吨,同比增长9.4%,新增产能6.6万吨全部来自中国。

2017年我国多晶硅料有效产能约为27.6万吨,同比增长31.4%,万吨级以上企业有十家。

2017年底多晶硅料中、德、韩企业产能领先

我国多晶硅产能分布及市场份额

2017年我国多晶净进口量约15.2万吨,总供应量达39.2万吨,自给率61.42%相比于我国“硅片-电池-组件”70%的全球占比,多晶硅料环节仍存在提升空间。

多晶硅与下游三大环节全球占比对比

国内多晶硅进口比例仍然较大,尚存替代空间

海外多晶硅料企业平均成本约为14.5美元/kg,全球平均成本约为11.9美元/kg,国内多晶硅料企业平均成本约为11美元/kg,仅为海外平均成本的78%,成本优势显著,电费成本占总成本比重接近50%,是成本的最大构成,因此,国内新增产能纷纷向低电价区域转移。

国内主要硅料厂商成本显著低于海外厂商及平均成本

硅料成本主要由电费构成

2018年预计新增产能12-13万吨,全球前5大多晶硅厂商中我国企业将占据3席,保利协鑫以9.6万吨/年产能领跑,国内企业中,2018年新增万吨级的企业有5家,四川永祥扩产5万吨、新疆协鑫扩产2万吨、山西瑞科扩产1.9万吨、东方希望扩产1.5万吨、江西赛维扩产1万吨。

2016-2018年前5大硅料企业产能:万吨

2016-2018中国主要多晶硅厂商扩产计划:万吨

2017年我国硅片产量188亿片,折合产量87.6GW,同比大幅增长39%。2017年全球硅片出货量105.5GW,国内产量占比83%,全球绝对领先。

中国硅片产量全球占比持续提升,2018年突破80%

多晶以协鑫为绝对龙头,单晶为隆基、中环双寡头

2017年单晶硅片全球、国内市占率分别提升8、9个百分点至约27%、36%,单晶硅片需求日益高涨,预计2018年国内比例提升至40%,全球占比有望提升至30%。

单晶硅片市占率加速提升

由成本及供需决定,呈平稳下降趋势。此外,硅片单片功率不断提升,折合单瓦成本下降更加显著。

单多晶硅片价格差收窄

目前主流电池技术为PERC,PERC在单晶产品上有1%-1.2%的效率提升,而在多晶上仅提升0.8%-1%。

2016-2020年PERC电池与常规电池转换效率预测

单多晶硅片成本构成对比

应用金刚线后,出片率更高,单片硅耗减少,单片成本下降0.5元以上,2015年单晶逐步导入金刚线,2017年底多晶迅速导入金刚线,成本显著下降驱动价格下降。

应用金刚线切片的两次价差变化情况

硅片厚度及电耗趋势展望